境内外金价“倒挂”,黄金“长牛”还有机会吗?

www.041799.com|时间:2023-10-09 10:31|责任编辑:燕梦蝶|来源: 中国新金融网 阅读量:6644

买涨不买跌,这句话在黄金市场上同样适用。中国黄金协会数据显示,今年上半年全国黄金消费量554.88吨,同比增长16.37%,其中黄金首饰消费量368.26吨,同比增长14.82%。

不过,国际黄金现货价格近期却陷入横盘整理,1920美元/盎司上下的报价相比5月份时2080美元/盎司的高点已经出现了不小的回落。反观国内黄金市场,为何还在持续飙涨?如此涨幅将对哪些资产造成冲击?

境内外金价为何倒挂?

通常来讲,黄金拥有商品、金融和货币三大属性,同时兼具抗通胀功能和避险功能,这也是影响黄金价格走势的主要因素。

首先从避险功能来看,在硅谷银行事件爆发后,市场担忧对美国实体经济的影响比较大,会引起实体信用的收缩,投资者避险情绪升温,从避险属性上来说,黄金是非常典型的避险性的资产。

其次,从金融属性来看,美联储加息的动作,从紧缩到逐步放松的过程当中,流动性是在缓慢放松的。流动性宽松,利率水平下降,导致货币投资收益下降,资产投资收益则相对上涨,大量资本流入资产市场,引起资产价格上涨,黄金作为一种资产,其价格也随之出现上涨。

最后是信用属性。在平时分析黄金的时候,很多时候是用美债利率跟黄金的关系来得出来黄金走势的,在这个过程当中,金价锚的效应其实有一定的偏差,也引发了市场关于去美元化趋势的探讨。

此外,全球央行也出于避险、抗通胀、外汇资产保值增值等需求,而持续增持黄金,推动了金价上行。近年来,全球去美元化的进程确实在加速,并且地缘政治以及不稳定性在增加,黄金在这个过程当中就发挥了保值增值、分散风险的作用。

然而,近期国内外金价出现倒挂,还有另一些因素。

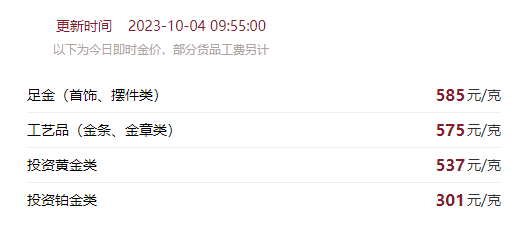

目前国内黄金交易所的现货9999金的价格大概在479元/克,而国际黄金价格折本币后的价格大约为448元/克。境内外的黄金价差出现大幅背离,达到国内金交所成立以来最大价差,诺安基金认为可能有以下几个原因:

一是中国央行不断增加黄金储备。截至8月末,中国人民银行黄金储备报6962万盎司,环比上升93万盎司,为连续第10个月增加。

二是民间黄金消费需求旺盛。随着中秋国庆临近,黄金市场的消费也旺了起来。据央视财经频道经济新闻联播报道,某珠宝公司北京区区域经理称,购买黄金饰品的人较去年同期增加至少三倍。从二级市场看,多数黄金饰品公司的业绩都有比较亮眼的增长。旺盛的国内购金需求使得国内黄金价格走势较国际金价更为坚挺。

三是境内外的投资者对于后续汇率的预期出现大的偏差,这也是多数机构认为的主要影响因素。因为黄金这种全球认可的货币属性及主要以美元计价,人民币与美元货币之间的汇率变动也会影响相对应的价格。近期人民币汇率下跌较多,以美元计价的黄金在算成人民币计价后价格明显上涨,这也是境内黄金价格屡创新高的原因之一。

除此之外,近期权益市场频频调整,投资者的谨慎态度导致部分投资需求转向了黄金资产,助推了国内金价的持续上涨。

金价上涨冲击珠宝市场?

金价上涨,对普通居民和投资者都带来了诸多机会,但与此同时,淘金热对于珠宝市场和权益市场也造成了一定的冲击。

首先从珠宝市场来看。钻石冷黄金热搅动了行业格局。

近一年来,金饰金价的涨幅接近30%。因极具保值性和投资属性,受到年轻人的青睐,不少人纷纷投入到买金条,攒金豆的消费中去。《2021中国黄金珠宝消费调查白皮书》显示,黄金珠宝的消费主力趋于年轻化,18-24岁人群对金饰的购买意愿从2016年的16%升至2021年的59%。

与之形成鲜明对比的是,按等级不同,目前天然钻石裸钻价格每克拉在1万至5万元左右。与金价不同,这一年来钻石价格呈下跌态势,零售价格跌幅在10%左右。上海钻石交易所网站披露的上海钻石价格指数显示,多个重量分段的钻石价格指数在去年达到高位后便持续下降。以1.00-1.49克拉的钻石指数为例,该指数2022年上半年一度超过120点,此后一路下滑,目前该指数已跌至不足100点。

黄金价格上涨、钻石价格下跌也影响着行业和相关公司的发展。

据Wind数据,A股黄金珠宝类上市公司中,绝大多数公司今年上半年营收和净利润同比出现正增长,半数以上公司营收同比增速超过10%,超过七成公司归母净利润同比增速超过20%。

不过,几家钻石业务占比较大的上市公司业绩增速却普遍出现下滑。迪阿股份上半年实现归母净利润0.53亿元,同比大幅下降90.77%;*ST爱迪归母净利润为亏损1.27亿元;力量钻石归母净利润1.72亿元,同比下降27.95%。

黄金投资还有机会吗?

事实上,黄金既可以是家庭和个人消费的资产端,也可以是金融产品的投资端。二者性质不一样,两个市场存在很大的分割,关联度也不高,因此消费者要明确自己购买黄金的定位和交易目的。

中国社会科学院经济学博士、三亚学院盛宝金融科技商学院教授逄金玉认为,如果把黄金作为藏家底的消费品,则具有财富贮藏和避险功能,不太受价格波动影响。另外,黄金作为长期收藏而期望保值的产品是可行的。

但如果把黄金作为投资品,期待黄金实物交易、现货延期(T+D)交易或黄金ETF投资能获取较高的增值收益,就需要进一步分析。现下,从黄金后续走势来看,短期国内金价可能会继续维持高位,但难以进一步大幅度上升。

不过,复盘历史上黄金9轮大行情,从长期而言,低增长下的低利率是黄金上涨的主要逻辑。华安证券认为,现今全球低增长下的低利率有望推动黄金迎来长牛:

①全球低增长,有望推动实际利率持续下行。当前技术进步对于生产效率促进边际作用有所放缓,民粹主义抬头、逆全球化趋势伴随地缘政治风险,亦拖累全球增长。美国政府实施逆全球化政策、难以通过深度参与国际分工提升生产效率,使得潜在GDP增速中枢持续下行。

②美元国际储备地位持续弱化,进一步带动美元走弱。中国等经济体维持较高增速,美国全球GDP占比以及美元国际结算份额相应走弱。石油结算与美元脱钩,也削弱了美元在国际货币中的地位。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

最新

精选

-

2022汽车下乡补贴价格表

2022汽车下乡补贴价格表很多人关注2022汽车下乡补贴,这是新政策。如果你有...

-

平价雪糕难觅?热销款10个卖

平价雪糕难觅?热销款10个卖在炎热的夏天吃冰淇淋是一件很酷的事情。但最近有不少消...

-

协鑫电港一包多车未来3年覆盖

协鑫电港一包多车未来3年覆盖6月8日,GCL能科正式发布GCLTeleport系...